こんにちは、Tsumaです。

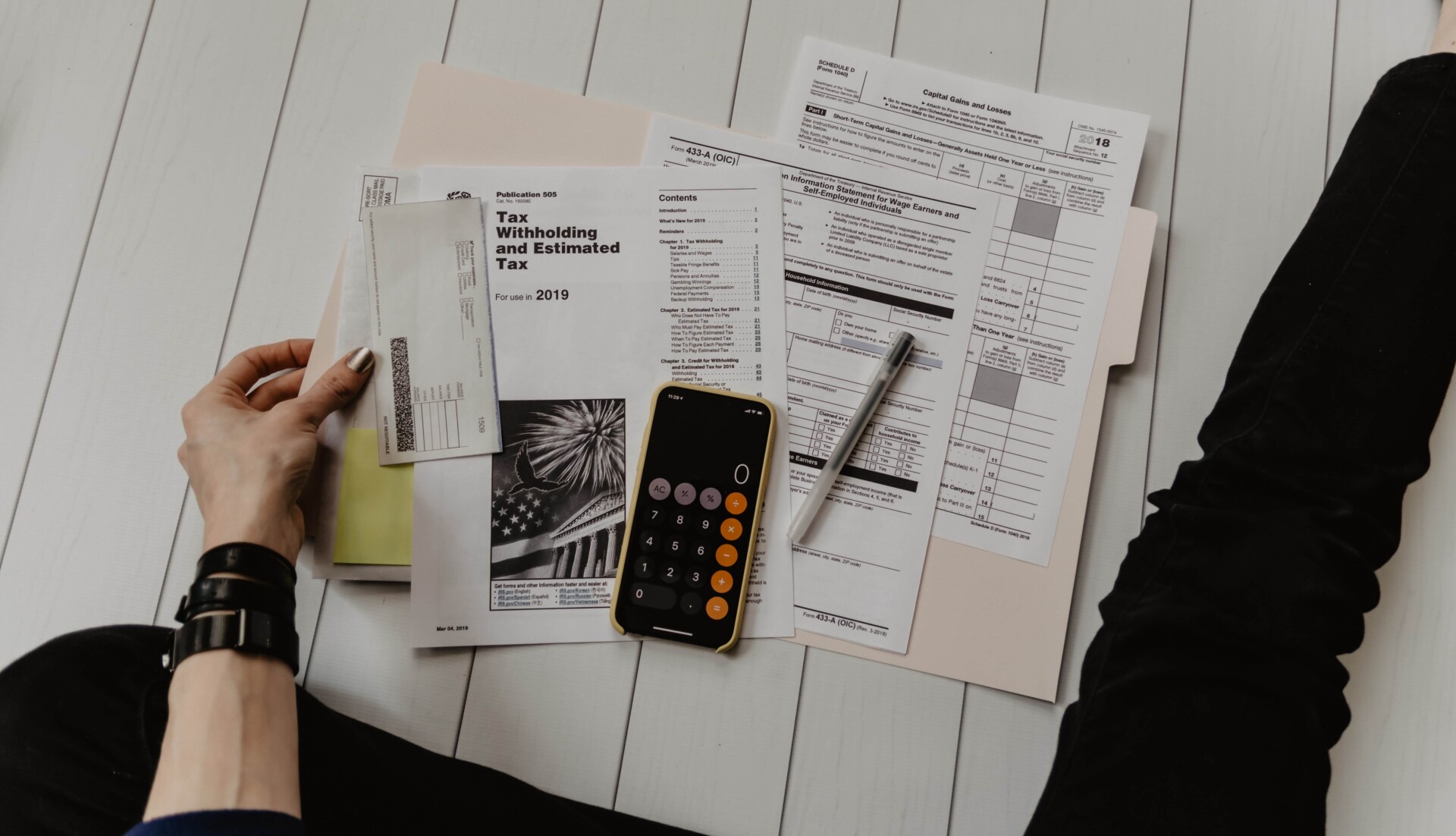

今年もやってまいりました!アメリカの確定申告:タックスリターンの締切日は毎年4月15日です。我が家は、会計事務所に行って会計士さんにお願いしています。

この記事では、我が家のタックスリターンのための準備について、まとめています。個人事業主の場合の必要な書類について参考にしてもらえると嬉しいです。

タックスリターンは会計事務所に任せる

アメリカ滞在が長い方や、会計関係を専攻している方にとっては、TurboTaxなどのソフトウェアを使って自身で行う方が多いです。

私自身は、所属してた会社ですべて丸投げだったので、日本の確定申告でも制度などを熟知していないと不明な点があります。

なので、アメリカの制度についてかじった程度では、難しいのは分かると思います。

特に、私たちはフリーランスな働き方をしているので、タックスリターンの熟知に時間をかけるのはもったいないと思っているので、専門家を使うことにしています。

会計事務所の選び方

どうやって会計事務所を選んだらいいか分からない、、という方も多いと思います。私たちが選んだ基準は以下の通りです。

- 口コミの評判

- 会計だけではなく法律にも強い

- アメリカでの実績がある

口コミの評判

私たちの場合、知人から紹介してもらいました。一番は利用している方の話を聞いてみるといった口コミの力が強いなと感じます。

会計だけではなく法律にも強い

会計だけではなく法律も強い事務所を選ぶ理由として、毎年様々な法の変更や追加など目まぐるしく変わっていきます。法の解釈についての幅が広いと、疑問を投げかけても回答が適格に返ってきます。

アメリカでの実績がある

アメリカは実力社会です。実績が伴っている会計事務所の安心度はかなりあります。実績があるということは、アメリカの制度を熟知している場合が多いと思うので、実績を確認することは必要かなと思っています。

我が家が選んだ会計事務所は

上記を加味して、私たちが選んだ会計事務所は、米系の会計事務所です。

日本語でも専門用語は難しいので、英単語で覚えてしまった方がアメリカで生活していく上で、理解できていた方がいいなと思います。

とはいえ、もちろん会話する内容では分からない単語がバンバン出てきますが、丁寧に説明してくれますし、話を聞いているとある程度理解できるようになります。(ほとんどOTTOが頑張ってくれています)

対面で資料を見ながら行ってくれるところも助かる点です。

タックスリターンに必要な書類~個人事業主の場合

企業で働いている方など給料からTaxを引かれている場合、W2Formをもらうと思います。

先にTaxを払っていて、控除など諸々ある場合、余剰分が返ってきます。これがタックスリターンの名前の由来ですね。

ですが、個人事業主の場合、全体の収益から経費を引いた金額に税金がかかります。

必要な書類として、

- 全体の収益が分かるもの

- 経費として計上するもの

この2点が証明できる書類が必要になります。

収益|Form 1099

収益が発生した($600以上/年)各事業所からもらう1099Formが必要です。

こちらは前年度分が1月末までに各事業所から送られてきます。

個人間送金のVenmoやPaypalなども一定の収益があると1099が発行されますので、そちらも提出します。また、銀行などの利子分も収益になりますので、そちらも手紙で郵送されたり、銀行のサイトからダウンロードできます。

収益|Form 5498

投資や株などで得た収益についても報告しなければなりません。

こちらも各サイトからダウンロードできるので、1月になったら確認してみましょう。

収益|Bank Statement

こちらは必ずしも必要にはなりませんが、収益を得ている証拠として準備をしていた方がいいです。

銀行から分かる、収入と支出が大きくかけ離れていると詳細を求められる場合があるのでダブルチェックしましょう!

経費|Expense(事業経費)

個人事業主の場合、事業に関連する事由で出た費用についてを経費として計上します。我が家の経費についてはレシートを月ごとにまとめています。その際に使っているのが、Expensifyです。

Expensifyのメリット

- クレジットカードとリンクして支出を自動でカテゴライズできる

- 紙のレシートを写真で取り込み、カテゴライズできる

- シンプルな機能のみ

- 必要な経費のみレポートで作成できる

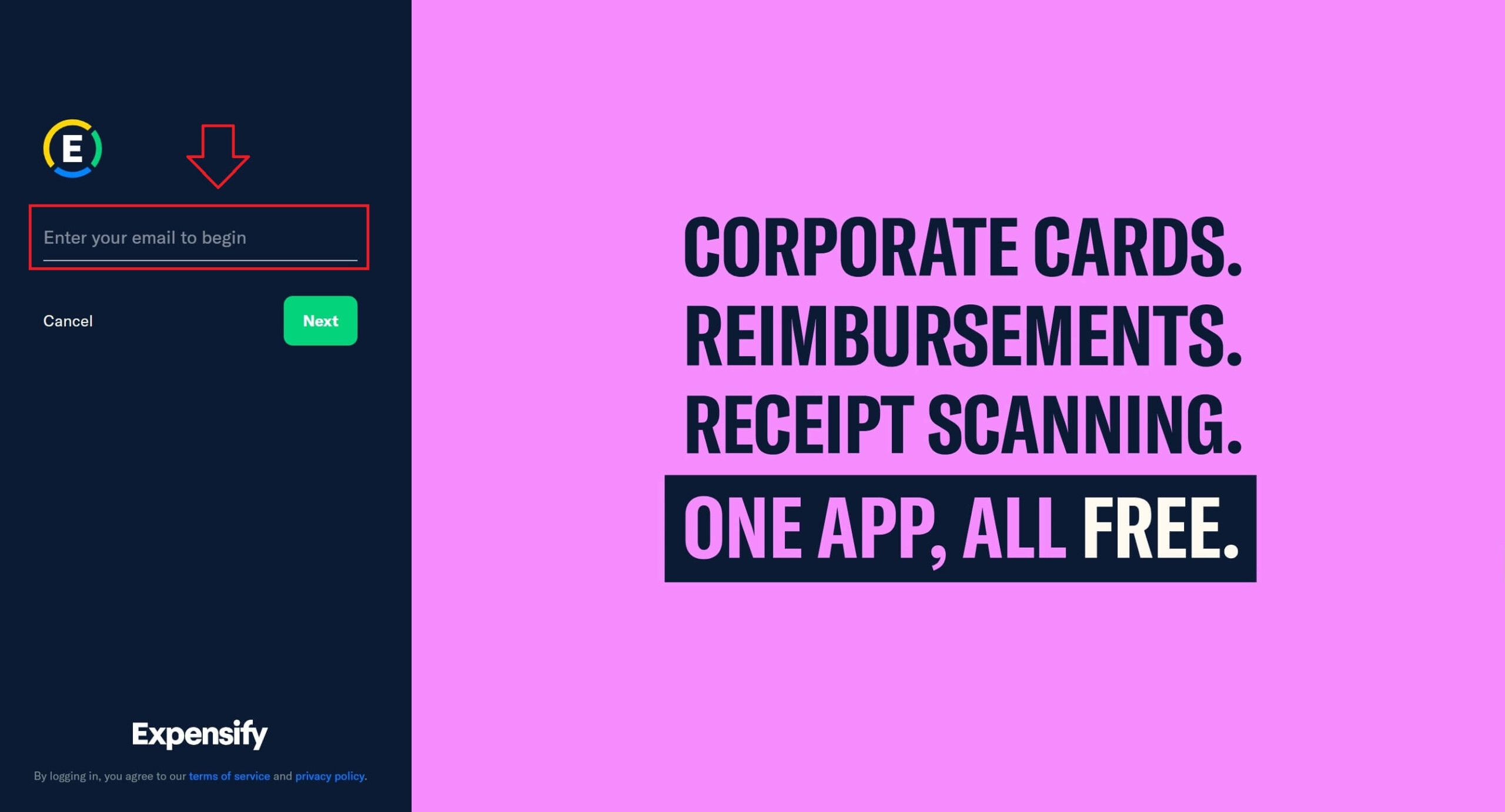

使い方は至ってシンプルです。メールアドレスを登録したら、Conciergeが操作の仕方を伝えてくれます。

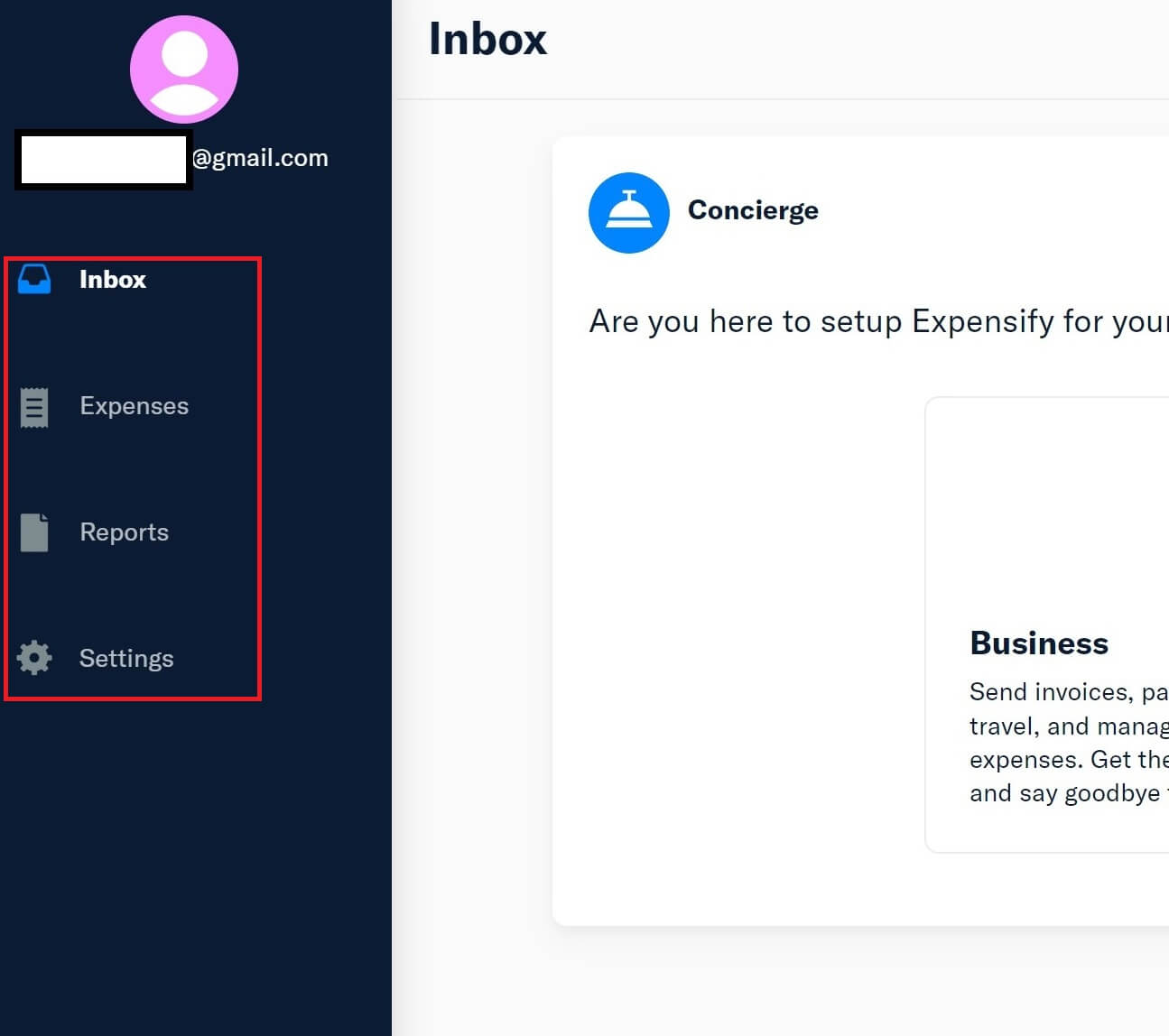

Expenseを記録する場所と、Reportsを出力できる場所、Settingでクレジットカードの情報を追加できます。

レポート機能が秀逸で、毎月の支出について、必要な経費のみ選択してレポートにすると、カテゴリーごとの合計を出してくれます。また、各支出内容についてレシートが付いているので、紙のレシートも電子で保存できます。

Expensifyのデメリット

- APP版とPC版で操作が異なる場合がある

- クレジットカードのリンクが外れてしまうことがある

- 自動カテゴリーが違う場合、手動で行わないといけない

写真を取り込む操作やカテゴリーの編集などアプリでしか出来ないなど、ちょっとしたことですが、操作が異なる場合があるので、その点は要注意です。

基本的にはシンプルな操作なのでそこまで迷うことはないですが、疑問がある場合はチャットで聞くことが出来ます。

会計事務所に持っていく時

我が家は以上の内容について、Google Driveに保存をし、担当の会計士と[閲覧のみ]の共有URLを伝えています。

2025年は、分かりやすいように、エクセルでまとめ、すべて印刷していきました。

対話をする時に紙の状態で確認するので、必要書類を全て印刷して持っていくと早く終わります。もし何かあった時に印刷はできるようにDriveに全て保存しておきましょう!

その他、まとめる時に必要な物はこちらの記事を参考に準備しておくとスムーズです。

この時期、会計事務所は火の車状態です。我が家の担当会計士も目がバッキバキでした。

タックスリターンについて何か質問したい際は、箇条書きにしてメモしておくと、お互いのストレスが減ると思います。

会計事務所を使うと費用がかかりますが、アメリカで生活をしていく上で税関連は必須なので、何かあった時のためにも、必要経費だと私たちは思っています。

今年も無事にタックスリターンが終わりますように!