こんにちは、Ottoです。

アメリカのクレジットカードは、大量のポイントや様々な特典がありオトクが満載。

年会費がかなり高いものもあれば無料のものもありますが、有料だから無料よりいいとは言い切れないのが魅力です。

それぞれのライフスタイルに合わせて複数枚組み合わせて使うことで更に効果を発揮することも。

今回は僕が実際使っているChase Freedom Unlimitedについて実際に使っている感想を交えてお伝えします。

クレジットヒストリーを構築

まず、アメリカでの信用を作るためにクレジットヒストリーを構築することが必要です。構築の方法はこちらの記事を参考にしてください。

Chase Freedom Unlimitedとは

- ウェルカムボーナス:$200(最初の3ヶ月で$500利用)

- 年会費:無料

- 1.5%バック:全てのカテゴリーに無制限キャッシュバック

- 5%バック:配車サービスLyft(2025年3月まで)

- 5%バック:Chase Ultimate Rewards経由で旅行

- 3%バック:ドラッグストア

- 3%バック:レストランダイニング・テイクアウト・デリバリー

- 口座開設から15ヶ月は年利0%。

- 為替手数料:3%

- クレジットスコアGood〜Excellentが必要

発行銀行はアメリカの大手銀行“JPMorgan Chase” |カードブランドはVisa

\ 年会費無料・ウェルカムボーナス$200/

カード概要とレビュー

ウェルカムボーナス$200ゲット

アカウント開設から3ヶ月以内に$500の利用で条件クリアになります。年会費無料カードなのに、普段の利用で$200が手に入ります。

さらに初年度のボーナスとして、ガソリンとスーパーマーケットの利用で5%のキャッシュバックになります。これは最大$12,000まで有効なので、最大で$600キャッシュバックします。

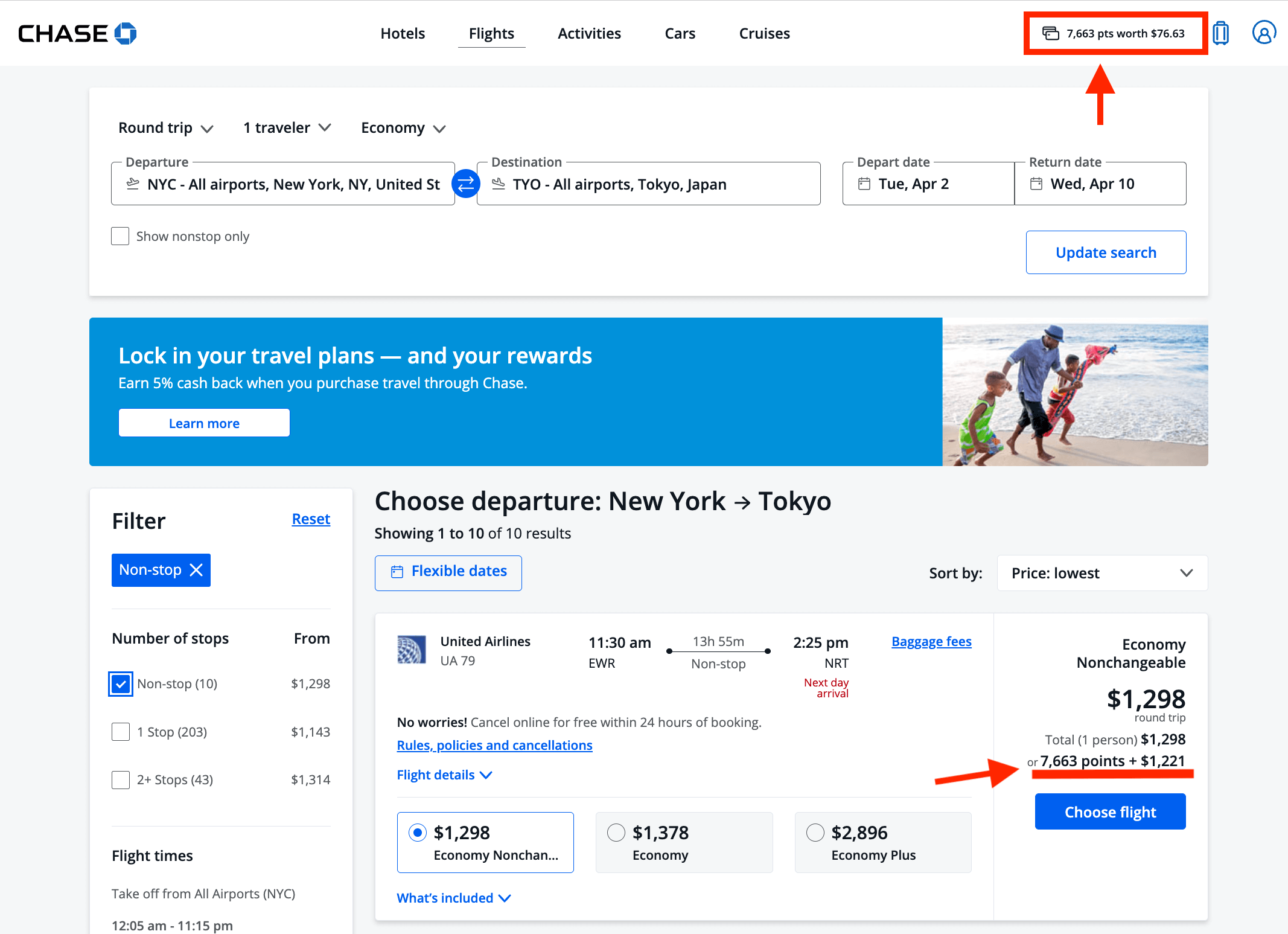

5%キャッシュバック:Chase Ultimate Rewardsで旅行

Chase Ultimate RewardsというChaseの旅行サイトがあります。こちらから予約をすると5%キャッシュバックします。旅行代金が$1,000だと$50=5,000ポイント(1¢=1ポイント)ゲットすることができます。

キャッシュバック分はポイントとして使えるので、貯まったポイントも旅行代金の支払いに使えます。ポイントと現金両方合わせて使うこともできます。例えば、こちらのように$76.63キャッシュバック分は7,663ポイントとして利用できます。

航空券やホテルだけでなく、日本のレンタカーもこちらから予約できました。年会費無料カードで5%付与は大きいです。

5%キャッシュバック:Lyft(リフト)配車サービス (2025年3月まで)

ニューヨークのタクシーといえばイエローキャブというイメージがあると思いますが、正直ほとんど使ったことがありません。タクシーを使うときはいつもLyftかUBERを比較して安い方を使います。

ニューヨーク市内の移動についてはこちらの記事を参考にしてください。

ニューヨークに来る際はリフトを登録しましょう。今なら下の紹介リンクからの初回登録で$15バックします。

3%キャッシュバック:ドラッグストア・レストランダイニング・テイクアウト・デリバリー

この3%があることで、ほぼ日常はこの一枚でだいたいカバーしてくれます。レストラン3%はベストではないですが、こちらも年会費無料カードではかなり大きいです。

1.5%キャッシュバック:全ての買い物

他のクレジットカードだと1%あるいは1倍しかつかないカテゴリーのものでも、Freedom Unlimitedだと全てのカテゴリーで1.5%なので、何か購入する際のカテゴリーに迷った時に使えます。

特に重宝しているのはコストコ(COSTCO)での支払いです。

アメリカのコストコ(COSTCO)の支払いは現金・デビットカード・VISAブランドのクレジットカードのみ。

同じVISAのカードでもコストコ(COSTCO)等のホールセールはポイントが通常1%しかつかないカードがほとんどです。グロサリーのカテゴリー3倍だったり5倍のカードでもコストコは対象外(COSTCO)なんてことが多いです。

全てに1.5%がつくChase Freedom Unlimited® はコストコ(COSTCO)をよく利用する人には重宝します。

口座開設から15ヶ月は年利0%。

開設から15ヶ月までMinimum payment(最低支払額)さえ払えば手数料がかかりません。大きな持ち出しなどがあって一度で払いたくない場合はとても便利。僕たち夫婦は引っ越しや家具などの大きな買い物がある際はこういったカードを存分に活用しています。

その他ベネフィット:

- Cell Phone Protection

→12ヶ月以内に2回まで。1回あたり800ドル、年間1,000ドルまで補償。50ドルの自己負担あり。 - フードデリバリーDoorDashのDashPassが3か月間無料

→その後9か月は月額50%オフ - Instacart+のメンバーシップが3ヶ月無料

→2024年7月31日まで - 旅行キャンセル保険

→病気・悪天候・その他規定により認められた状況により旅行がキャンセルや旅程の短縮があった場合、一人当たり最大$1,500、1つの旅行につき最大$6,000まで、旅行代金と変更不可の手数料が払い戻されます。 - お買い物補償

→購入後120日以内に破損または盗難にあった場合、最大$500/件、1つのアカウントにつき5万ドルまで補償。 - メーカー保証の1年延長

→アメリカ国内の製品でメーカー保証が3年以下ならば1年の延長保証が付きます。

初心者にオススメの理由

日本で利用していたクレジットカードの感覚を払拭するために、実際に利用することで、アメリカのクレジットカードの仕組みをしっかり理解することができます。

クレジットカードを使うタイミングが多い

レストランに行くよりも自炊する方が圧倒的に多いので、グロサリー(スーパー)に行く頻度は多くなります。初年度は$12,000までは5%キャッシュバックなので、貯めやすいです。

また、年利が15ヶ月間:0%なので、大きい買い物をしても最低金額を支払えばリボ払いのように元金が減らない。。なんてことはありません。

全ての買い物で1.5%キャッシュバックするので、あまりカテゴリーを気にしすぎなくてもポイントが1.5倍の速さで貯まります。コストコ(COSTCO)で使えるのも魅力的です。

Chaseがカバーする保険の種類が豊富

年会費無料だということを忘れそうになるくらい保険や補償が充実しています。

旅行キャンセルの時の保障がかなり手厚く、病気・悪天候・その他規定により認められた状況により旅行がキャンセルや旅程の短縮があった場合、一人当たり最大$1,500、1つの旅行につき最大$6,000まで、旅行代金と変更不可の手数料が払い戻されます。

Chaseのポイント利用が使いやすい

これが、Chaseのクレジットカードを利用する醍醐味かと思います。キャッシュバックで利用できるのは、ギフトカードに変えるか、支払い金額の補填のイメージが強いです。複数枚クレジットカードを持つことで、よりポイントとして活用することができます。

例えば、$100のキャッシュバックを、Chaseのポイントとして10,000ポイント(1¢=1ポイント)に変換した際、フライトのマイルやホテルの予約で利用することで$120相当に変わることもあるので、$100以上の価値を持つことがあります。

申請方法

申請は以下の通りに進めるとバッチリです。

Chaseは審査が厳しいため、予め準備が必要です。以下を確認しましょう。

- 過去2年以内に5枚以上クレジットカードをつくっていないか?⇨詳しくはこちら

- 直近3ヶ月以内に他のカードを作っていないか?

- クレジットスコアが670以上あるか?

もし不安な方で、まだChaseのチェッキング口座を持っていない人は先に口座開設することをおすすめします。Chaseとの取引履歴がある人のほうが審査が通りやすいです。

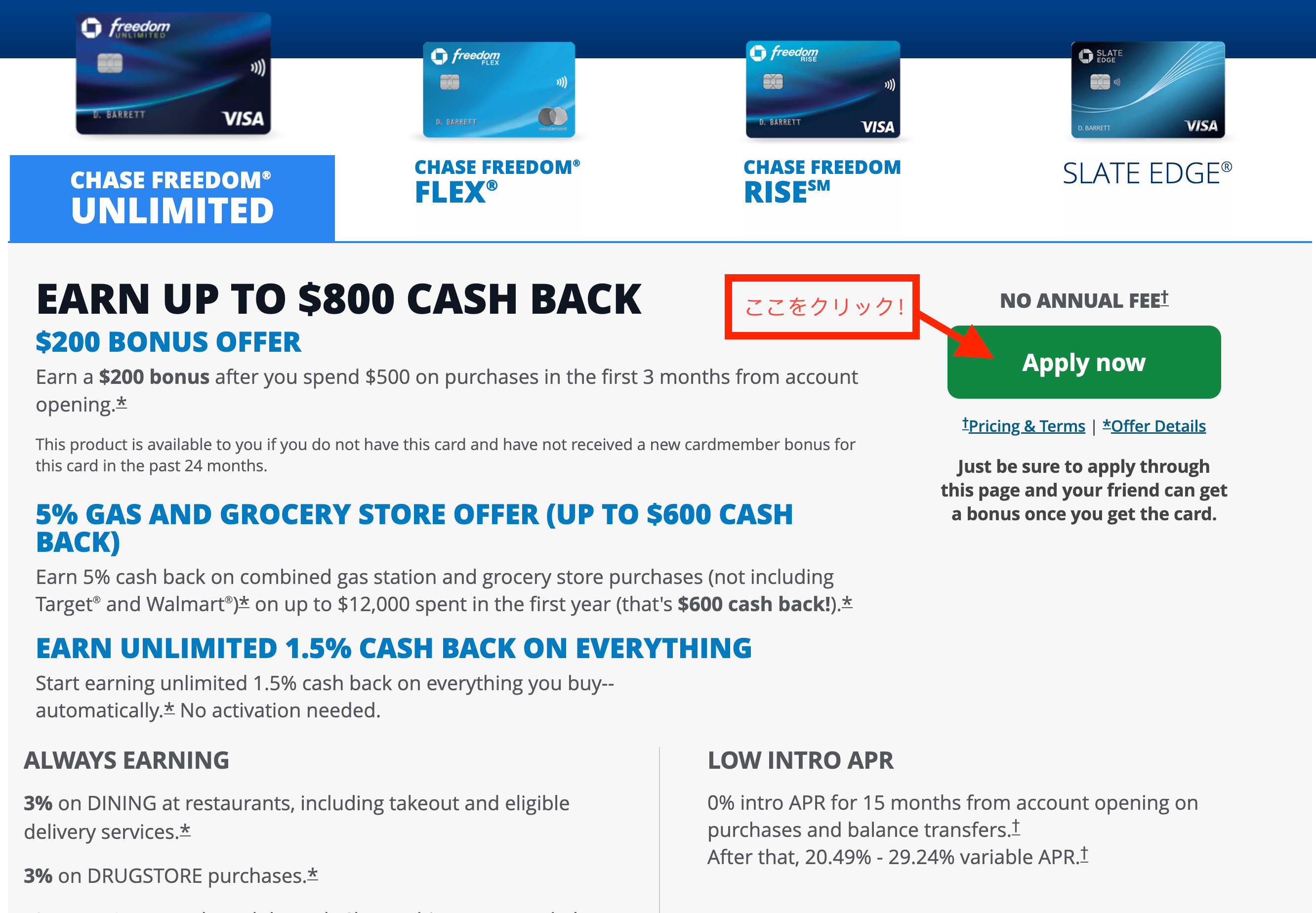

まずはこちらのリンクから申請ページへ。

*リファーリンクからのほうがウェルカムボーナスが高い場合が多いですが、通常のオファーも比較してみてください。

Freedom Unlimitedが選択されていることを確認して、

Apply Nowをクリック。

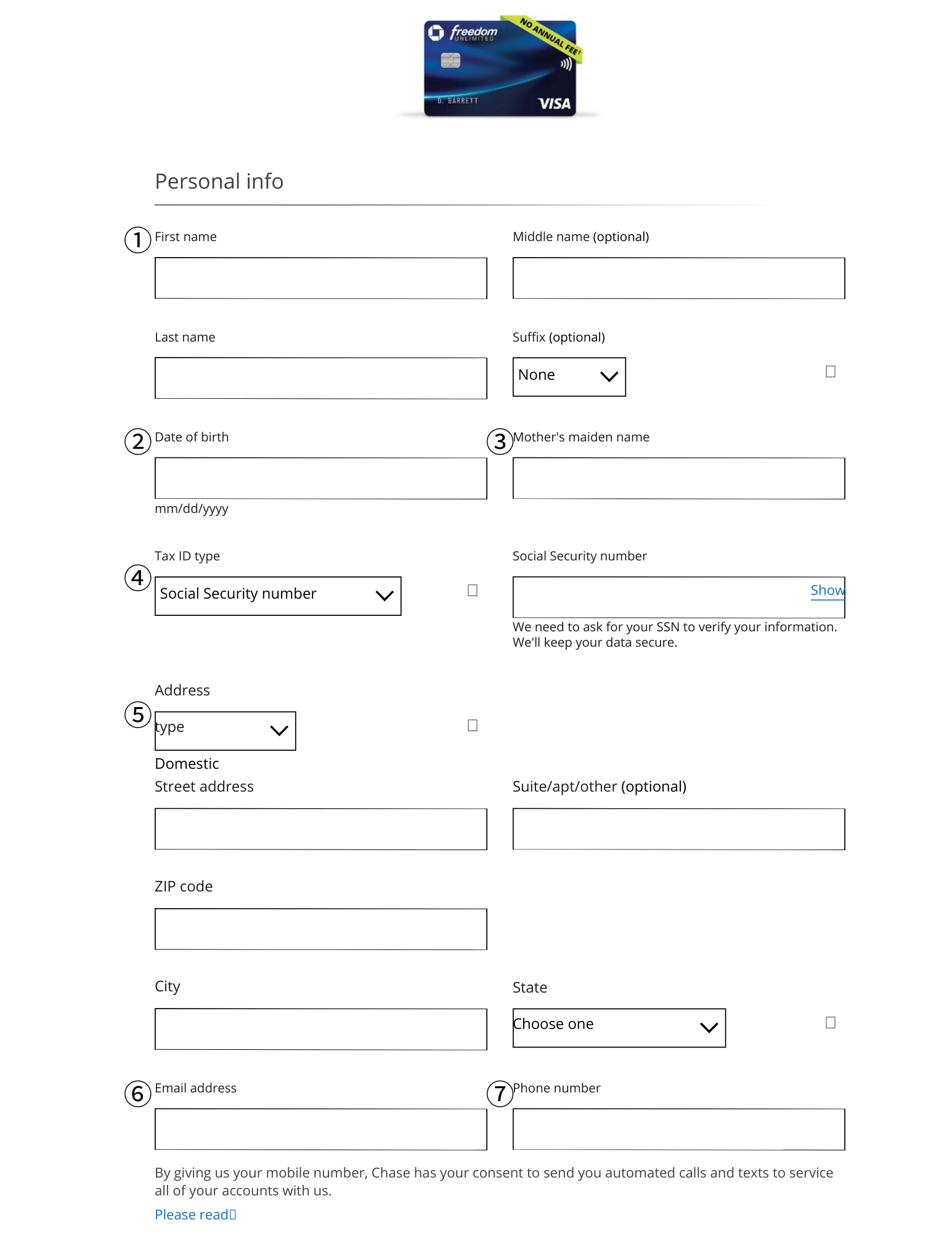

①名前

- ミドルネームが無い人は空欄のまま

- Suffixもほぼ無いと思うので空欄のまま

②出生年月日

- 月/日/年の順番です。

③お母さんの旧姓

- これは結構身元確認に使われます。

④Tax ID Type

- 大半の方はSocial Security Numberを選択し入力。

- もしVISAのステイタス上ITINしか持っていない人はそちらでも大丈夫。

⑤住所

- アドレスタイプはDomesticを選択。

⑥Eメールアドレス

⑦電話番号

アメリカの電話番号がない!なんて方はまずはこちらをチェック。

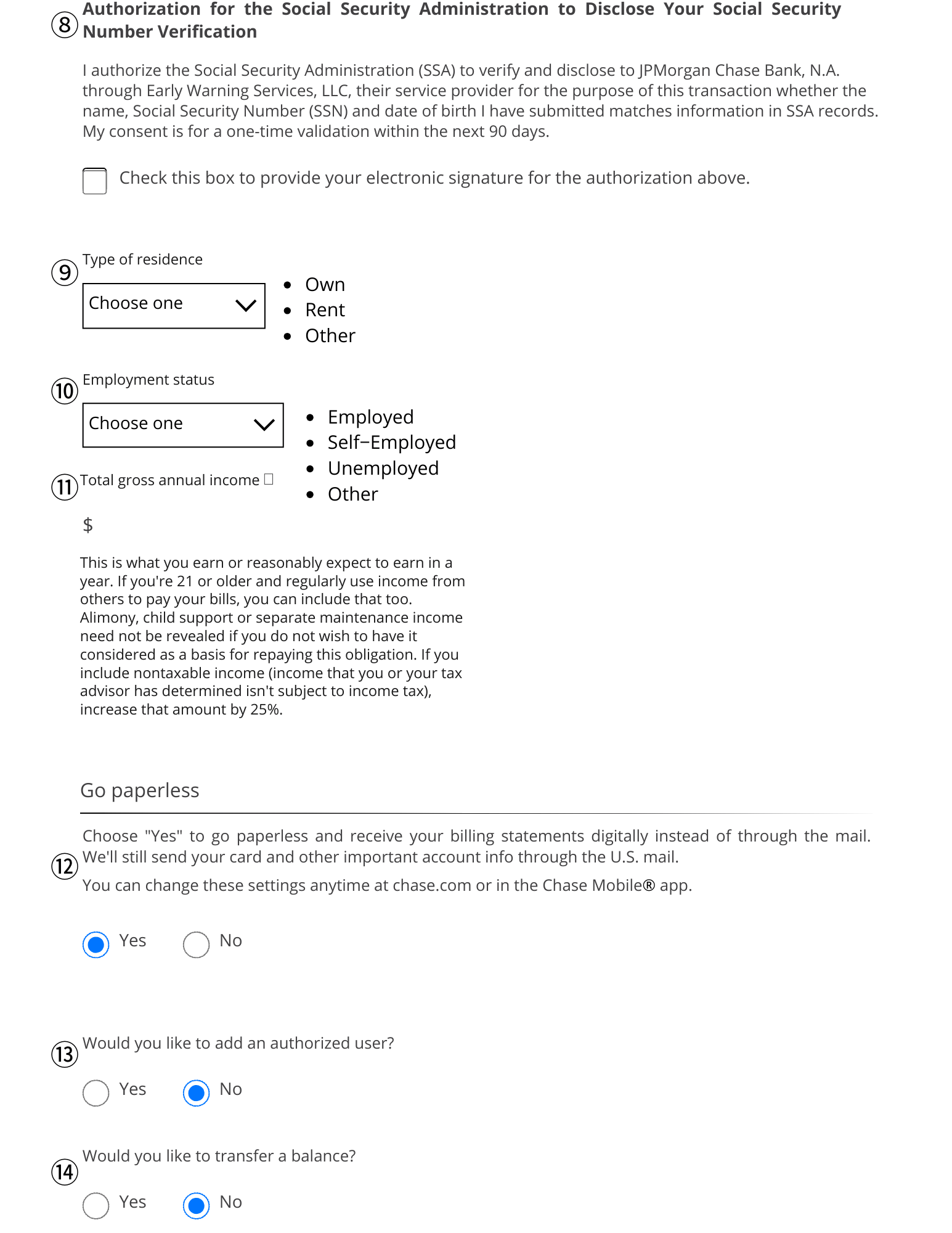

⑧ソーシャルセキュリティーナンバーからの個人情報調査認証の許可の有無

- もしこの項目が出てきたら、バックグラウンドチェックの確認なのでボックスにチェックを入れましょう。

⑨居住の種類

以下から選択。

- Own/ 持ち家

- Rent/ 賃貸

- Other/ その他

⑩就労状況

以下から選択。

- Employed/ 会社員

- Self−Employed/ 個人事業主

- Unemployed/ 無職

- Other/ その他

⑪年間総所得

- W2の場合は記載の金額を。

- わからない人やフリーランスは大体でOK。

⑫ペーパーレス

- 後からでも設定できるのでどちらでもOK。

⑬家族カードの追加

⑭他のチェイスカードから利用限度額の移行

- Chaseは他のカードの限度額を移動させることができます。もし他のChaseカードをお持ちの方で予め限度額を上げたい方は試してみましょう。後からでも電話でできるのでお好みでどうぞ。

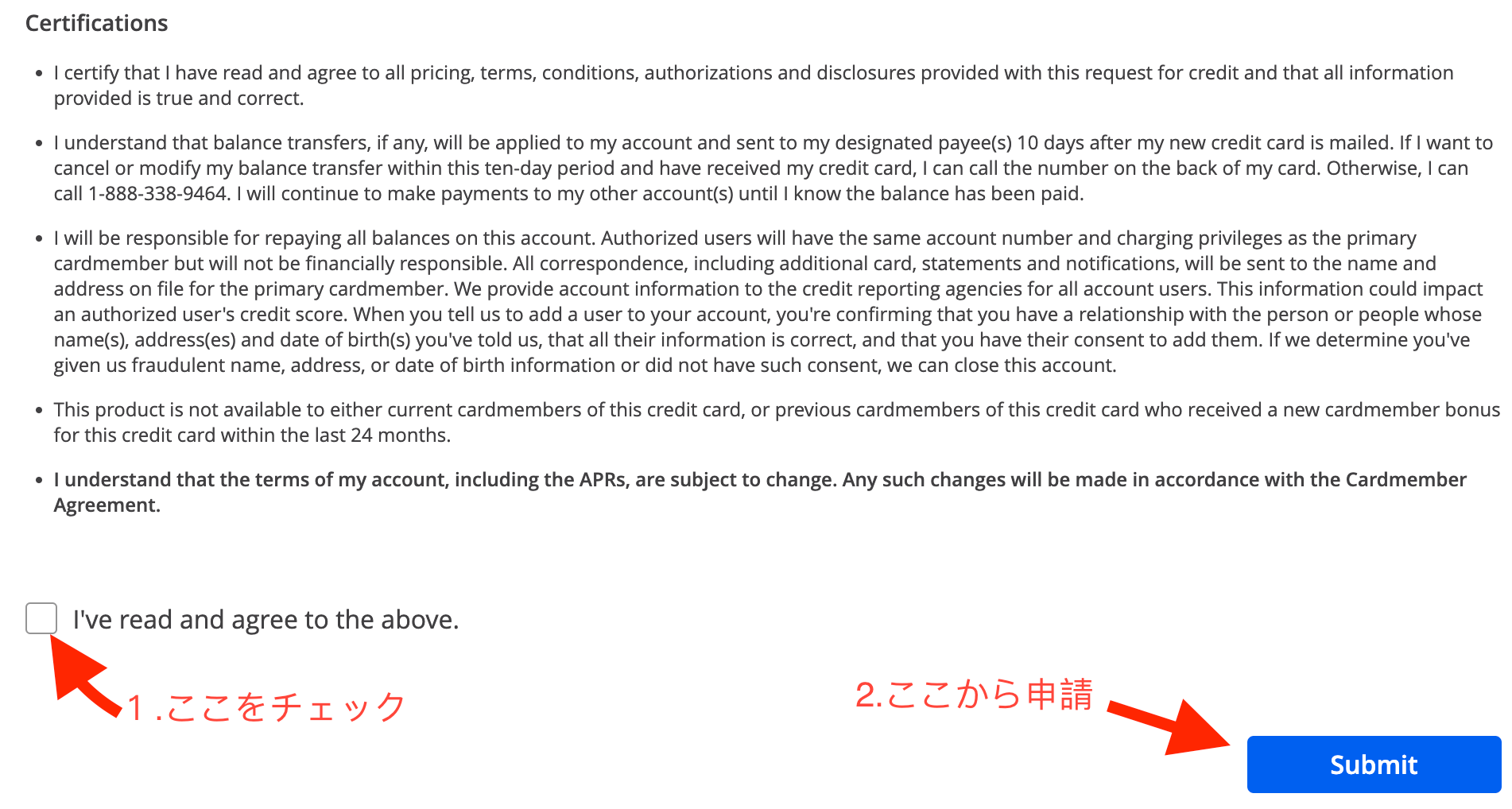

- I’ve read and agree to the aboveをチェック

- Submitをクリックして申請

そのまま審査の合否が出ますので、ブラウザの更新はせずそのまま待ちましょう。審査が通れば1-2週間以内にカードが届きます。

*もし審査が通らなかったら・・・

電話で掛け合うことができます。諦めずに電話してみましょう。Chaseはシステムが厳し目で、自動で却下されやすいようです。

僕も過去にFreedomカード申請で却下されましたが、電話で交渉して承認されました。難しくないのでためしてみてください。

詳しくはこちらの記事をどうぞ!

注意点・申請を確実にするために

Chaseは審査が厳しいことで有名ですが、以下のルールは頭に入れておかなくてはいけません。また、申請を確実にするためには、直接店舗に出向く方法があります。

5/24ルール

Chaseには5/24ルールがあります。

これは他社のクレジットカード会社を含めて2年以内に合計5枚新規カードを作った場合、chaseで新規カードが作れないルール。ただ、これは個人カードに限ったことで、ビジネスカードはこの5枚にカウントされません。

Chaseのポイントを最大限利用したい場合、どういう順番でクレジットカードのステップを踏んでいくか予め予定を建てることをおすすめします。

初心者におすすめの順番をあげています。ぜひ参考にしていただけると嬉しいです。

心配な人はネット申請ではなく最寄りのChase窓口へ

もし、申請が却下された場合に電話するにも英語なので、ハードルが高いなと思う人は窓口で申請しましょう。対面の方が顔が見えるので、わからない場合は表情で察知してくれます。

その際には、以下の紹介リンクのオファーを持っていると伝えると今回と同様のウェルカムボーナスがゲットできますので忘れずに。

\ 年会費無料・ウェルカムボーナス$200/

ちなみに銀行窓口でもバンカーオファーというものがあり、そちらのボーナスのほうが良い場合も多々ありますので窓口に行く際は相談してみてください。

Unlimited® とFlex℠ ーオススメはどっち?

Chaseにはもう一枚の年会費無料カード「Chase Freedom Flex℠」があります。

我が家では両方所有して使い分けています。大きな違いは以下の通り。

Chaseカードには5/24ルールがあるので、最初に作るのにオススメするのは、全ての購入に1.5%キャッシュバックするFreedom Unlimitedの方が使いやすいです。

どちらも持つことができるので、クレジットカードを利用することに慣れてきたらカテゴリーを気にしながら使い分けてもいいと思います。

ポイントアップ!Chase Sapphireカードを検討しよう

Chaseには親カードというものがあり、そのカードを持っているとChase Travel ポータル(ポイントをホテル、レンタカー、飛行機などに使える)で使えるポイントが25%から50%使えるポイントがアップします。

また、Freedom Unlimitedはキャッシュバックカードなので基本はポイントをキャッシュバックでしか使えません。

これら親カードが有れば航空会社やホテルパートナーのマイルにポイントを移行できます。

| 25%アップ | 50%アップ |

| ・Chase Sapphire Preferred® Card ・Ink Business Preferred® Credit Card, | ・Chase Sapphire Reserve® |

| 年会費 $95 | 年会費 $550 |

Chaseカードの特徴は組み合わせによって、ポイントが最大化します。3枚持つことで生活を網羅することができますので、それも踏まえて検討してみてはいかがでしょうか?

とにかくキャッシュバックさえすれば良い人には不向き

Chase Freedom Unlimited®の1.5%キャッシュバックはChase Ultimate Rewardsで使用するには非常にシンプルで便利。しかし、とにかくキャッシュバックさえすれば良いという人には1.5%キャッシュバックは決して高い還元ではありません。他社には2%以上キャッシュバックするカードもあります。

僕たちはアメックスのBlue Business Plusカード(全て2倍のポイント)も使っています。アメックスだと直接ANAマイルに還元もできるので便利です。Amexはキャッシュバックではなくポイントなので、上位のカード(アメプラなど)を持っていないと効果を発揮できないこともあります。

まとめ

アメリカで初めてのクレジットカードを持つなら、このChase Freedom Unlimitedの年会費無料カードがオススメです。

僕たちは他にもクレジットカードを作っていますが、年会費無料のカードなのに使い勝手のいいカードはあまり見かけません。またChaseポイントは日本行きの航空券やヒルトンホテルなどと提携しているので貯めたポイントの使い先が豊富なのも魅力的です。

ウェルカムボーナスが高いのもいつまでか分からないので、早めに申し込むことをオススメします!

\ オトクな紹介オファーあり/

Check out the chase freedom unlimited in English:

コメント

コメント一覧 (1件)

[…] Check out the chase freedom Unlimited in Japanese:https://credit.meoto-ny.com/chase-freedom-unlimited/ […]